Gate Research:ステーブルコインが規制時代に入り、新たな通貨主権争いの幕開け

本レポートは、グローバルなステーブルコイン市場の現状および規制の最新動向を体系的に分析し、2025年以降の米国や香港など主要経済圏の立法動向に焦点を当てています。現在、世界のステーブルコイン市場の時価総額は2,600億米ドルを突破し、利用者は全世界で1億7,000万人以上、80を超える国・地域に広がっており、ステーブルコインはデジタル金融インフラの中核的な存在となっています。2025年には、米国で「Genius法」および「Clarity法」が成立し、香港で「ステーブルコイン条例」が制定されたことで、グローバルなステーブルコインは本格的な規制時代へと突入しました。要旨

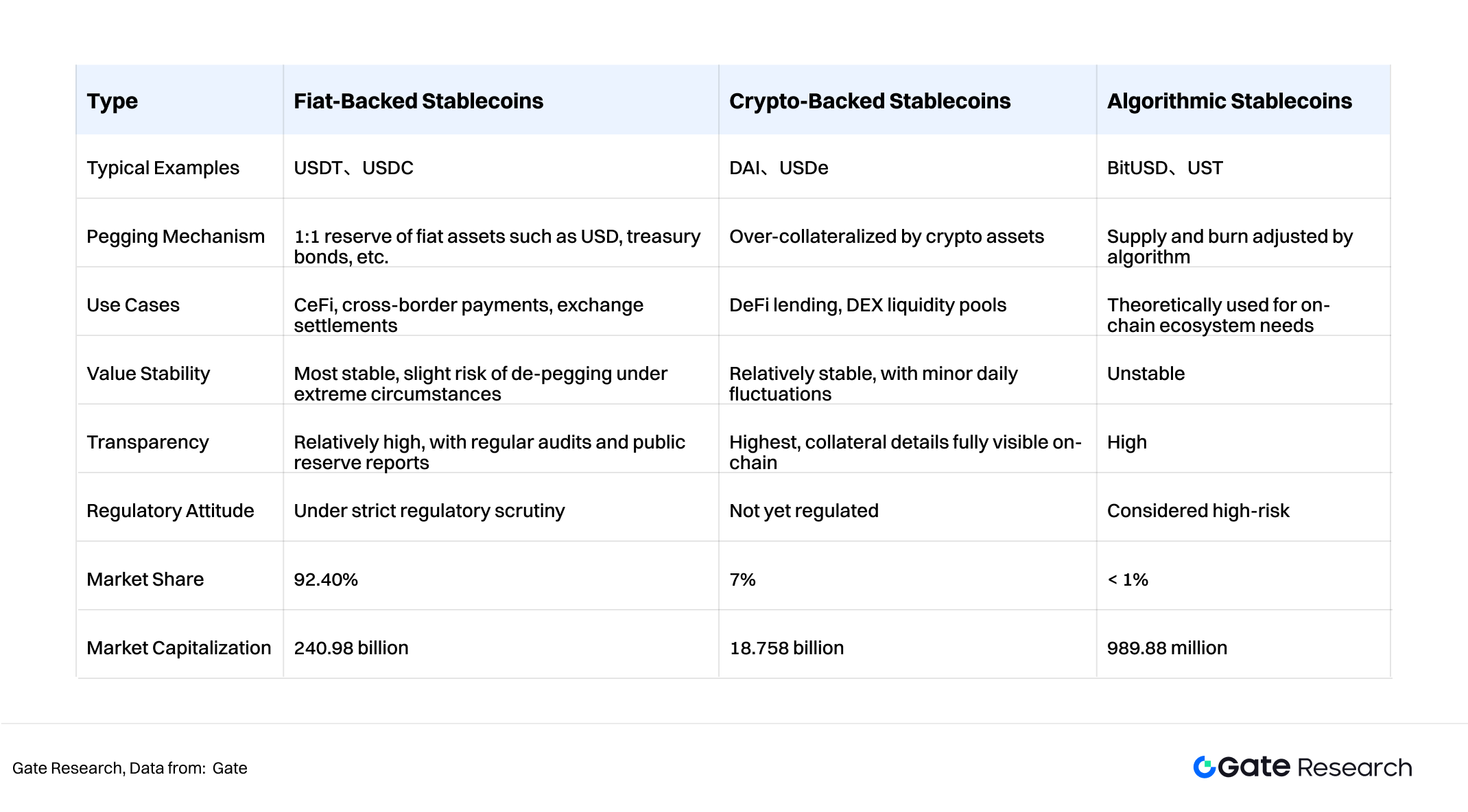

- ステーブルコインは、その価格連動の仕組みに応じて、法定通貨担保型、暗号資産担保型、アルゴリズム型の3類型に分類されます。

- 現在、グローバル全体でステーブルコインの時価総額は2,607億2,800万ドルに達し、2024年の米国名目GDP比約1%に相当します。ステーブルコインの保有者数は1億7,000万人を超え、世界人口の約2%を占め、80カ国超に広く分布しています。

- 世界各国の政府はステーブルコイン規制への関心を一段と高めています。主な立法目的は金融安定、通貨主権、越境資本規制であり、米国や香港などは体系的な規制枠組みを導入して、ステーブルコイン産業を新たな厳格規制時代へと導いています。結果として、国際金融秩序と通貨パワーの構造が再構築されています。

- ステーブルコインの台頭は、通貨主権と金融覇権を巡る裏側でのせめぎ合いに支えられています。金融主権・金融インフラ・資本市場の価格決定力が交わる戦略的資源として、ステーブルコインは金融ガバナンスの論点となっています。

- ステーブルコインは金融効率を向上させる一方、価格連動メカニズムに起因するリスクや分散性との矛盾、越境規制調整の難しさなど、さまざまな課題にも直面しています。

はじめに

2025年7月18日、米国下院は賛成308票、反対122票でGENIUS法案を可決しました。加えて、暗号市場規制の枠組みを定めるCLARITY法案が上院に提出され、中央銀行デジタル通貨(CBDC)反対法案も下院で可決されています。

米国以外でも、香港が8月1日施行のステーブルコイン規制条例を制定し、ロシアでは中央銀行が暗号資産カストディサービスを提供、タイは暗号資産サンドボックスを開始するなど、各国でステーブルコイン政策が進展しています。これらの動きは、ステーブルコイン規制時代の到来と、地政学上の争いの本格化を象徴しています。

ステーブルコイン立法が金融ガバナンスの中心的テーマとなる中、本レポートでは各国政府の規制動機を分析し、関連法規の共通点・差異を比較、さらに規制対応が既存金融秩序に与える影響を検討します。業界事業者・投資家の意思決定に資する知見を提供するため、法定通貨担保型を主軸に、アルゴリズム型のコンプライアンスリスク回避、及び現地規制当局公認コインの選択を推奨します。

1.1 ステーブルコインの定義と分類

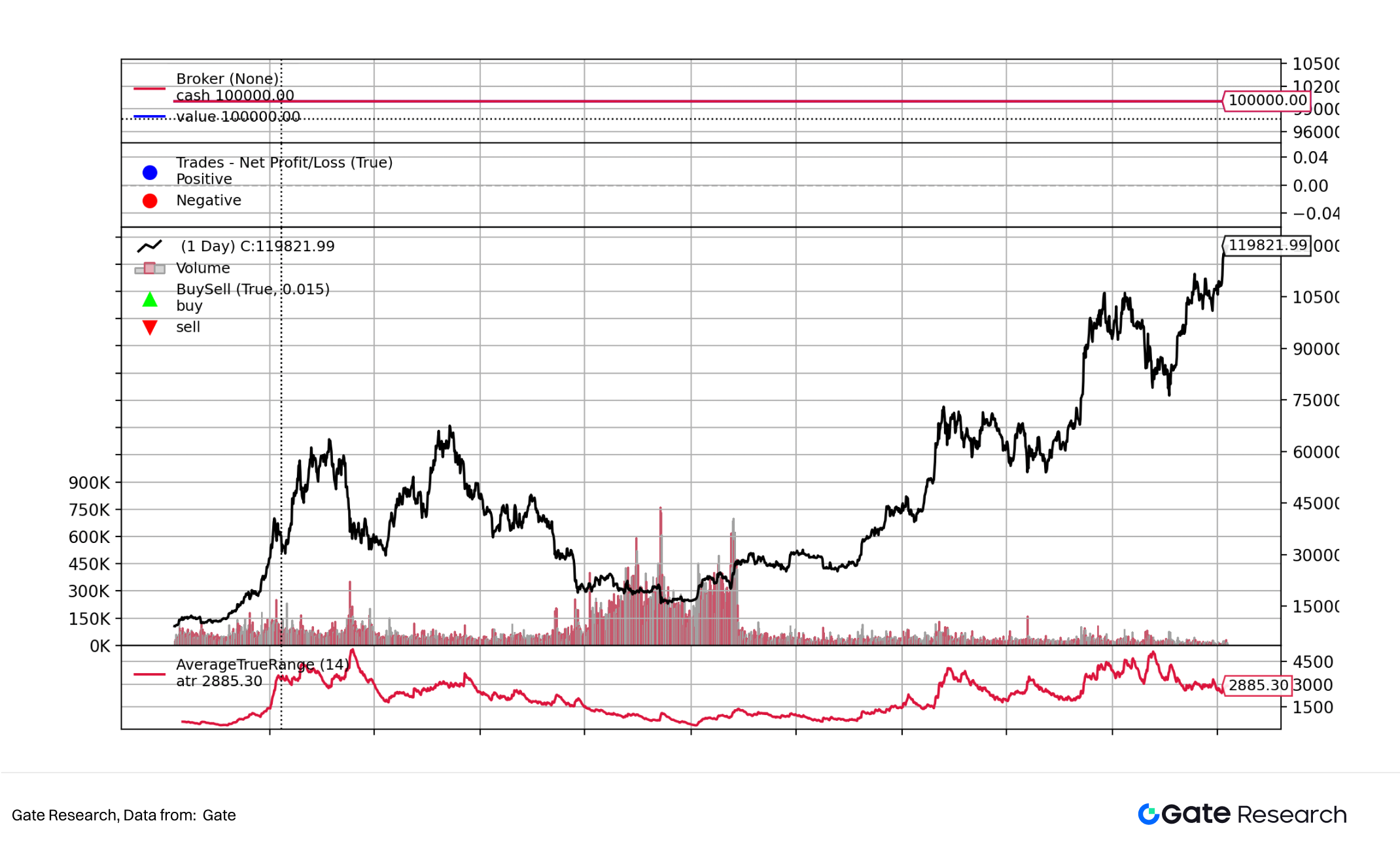

従来の暗号資産、とりわけビットコイン(BTC)は大きな価格変動性が普及の足かせとなってきました。2014年にステーブルコインが登場し、この課題を解消するソリューションとなりました。ステーブルコインとは、価格安定を意図して設計された暗号資産です。

一般的に、ステーブルコインは法定通貨やコモディティ、他の暗号資産への連動、もしくはアルゴリズム安定化の仕組みにより価値をペッグします。デジタル資産取引やDeFi、越境決済の中核的媒介として金融業界で幅広く利用されています。

価値維持の手法ごとに、以下の3つに大別されます。

- 法定通貨担保型ステーブルコイン

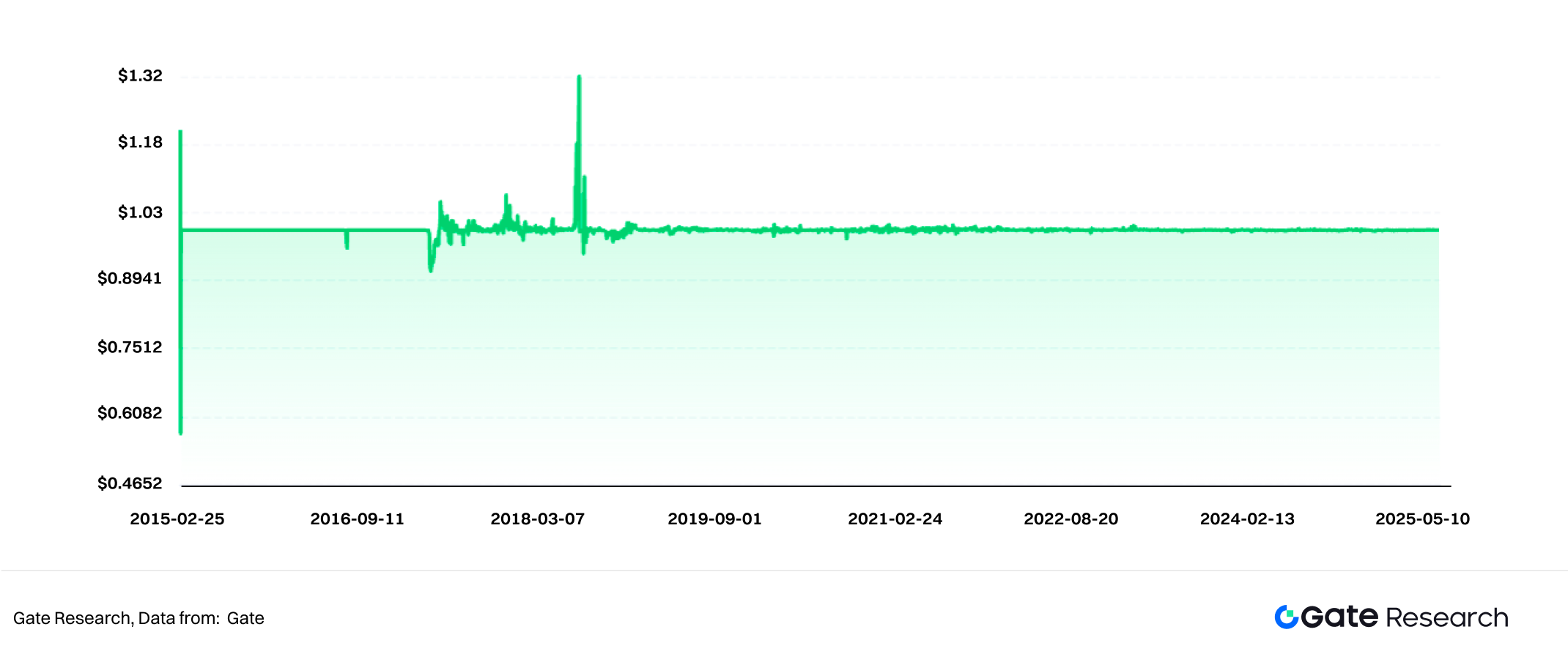

ステーブルコイン市場の92.4%を占める主流で、米ドル等の法定通貨に価値を連動。発行体は銀行やカストディ口座に法定通貨や高流動性資産(国債等)を預託し、1:1比率でトークンを発行する仕組みです。例:USDT、USDC。

- 暗号資産担保型ステーブルコイン

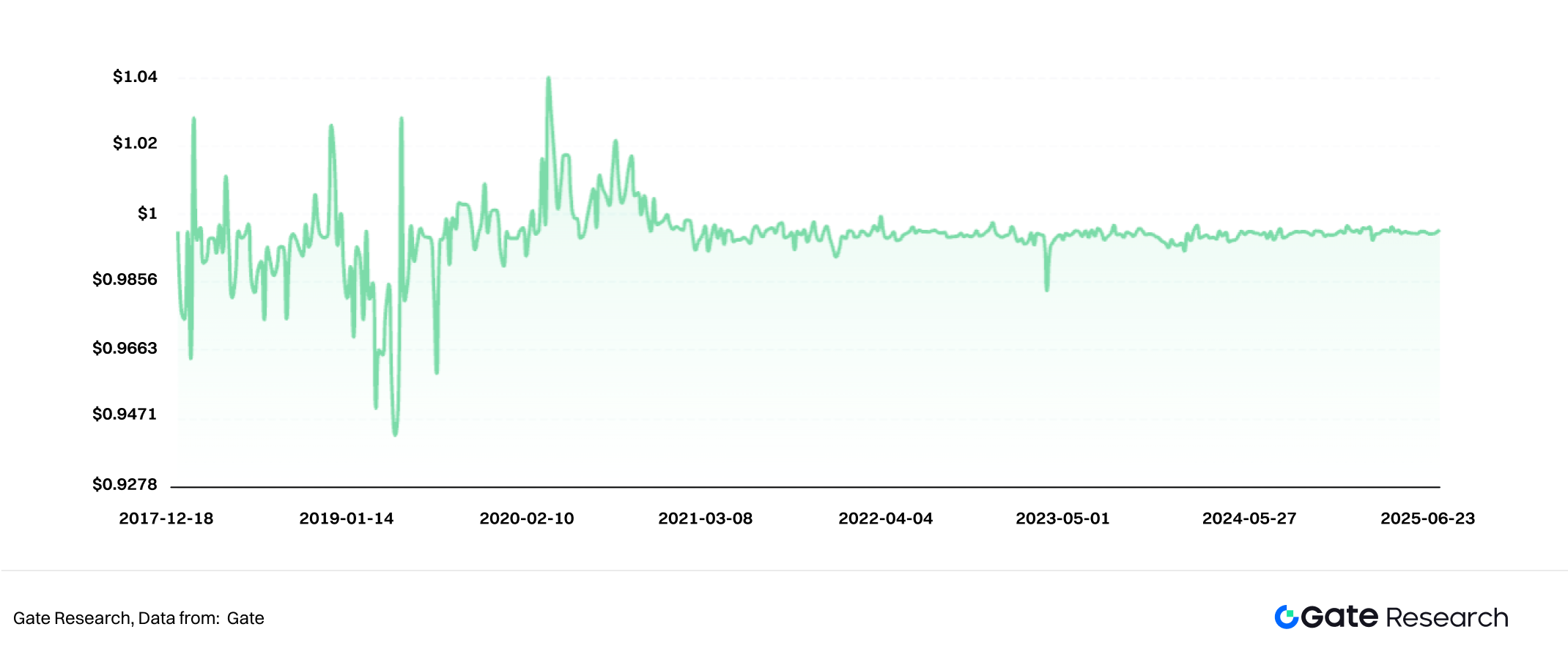

法定通貨担保型と異なり、暗号資産を担保とします。ボラティリティ対策として過剰担保(担保率約150%)モデルを採り、オンチェーン清算メカニズムで価値を維持。例:MakerDAO(Sky)のDAIは、ETHの過剰担保化でDAIを発行。

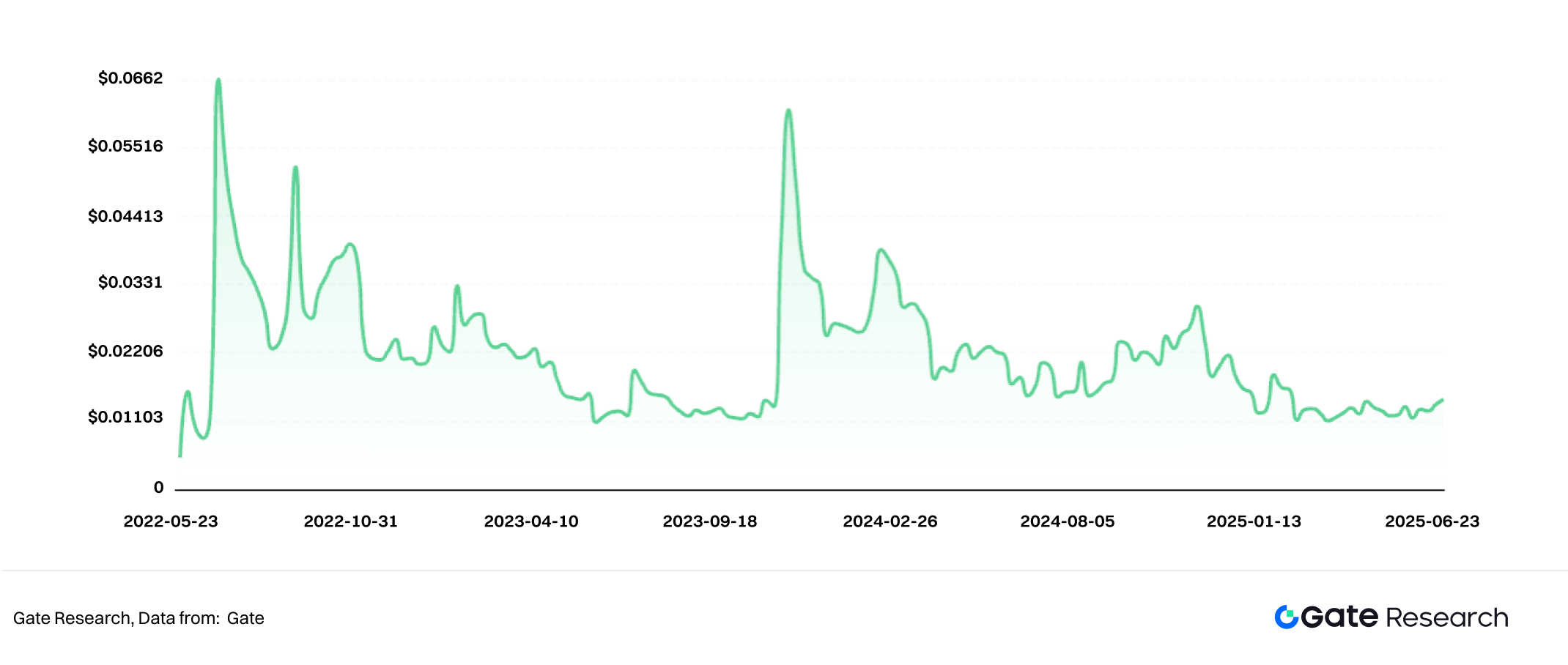

- アルゴリズム型ステーブルコイン

物理資産を担保とせず、アルゴリズムと需給メカニズムによる価格安定化を図ります。価格が1ドル超の場合は追加発行で供給増・価格抑制、1ドル未満なら買戻し・バーンで需給調整し価格回復。例:UST(崩壊済)、2025年にはUSTCが独立した暗号資産化し、米ドルペッグを停止。

3類型の特徴比較:

1.2 ステーブルコインの特徴

ステーブルコイン特有の価値ペッグ機構は、従来型暗号資産の極端な変動性と一線を画すものです。このため、暗号資産エコシステムでは“デジタル現金”や“ブリッジアセット”として高い評価を受けています。主な特徴は次の通りです。

- 価格安定性 米ドルや金などの安定資産ペッグや過剰担保・アルゴリズム調整を通じて、低い価格変動性を実現。価値保存・交換媒体としての信頼性が高まります。

- トラディショナル金融と分散型金融(DeFi)の架け橋 ブロックチェーン上で発行される一方、伝統金融資産が裏付けとなり、オンチェーンの様々なプロトコルやツールと連携可能。レンディングや流動性マイニング、デリバティブ取引等DeFiの主力ユースケースを支えています。

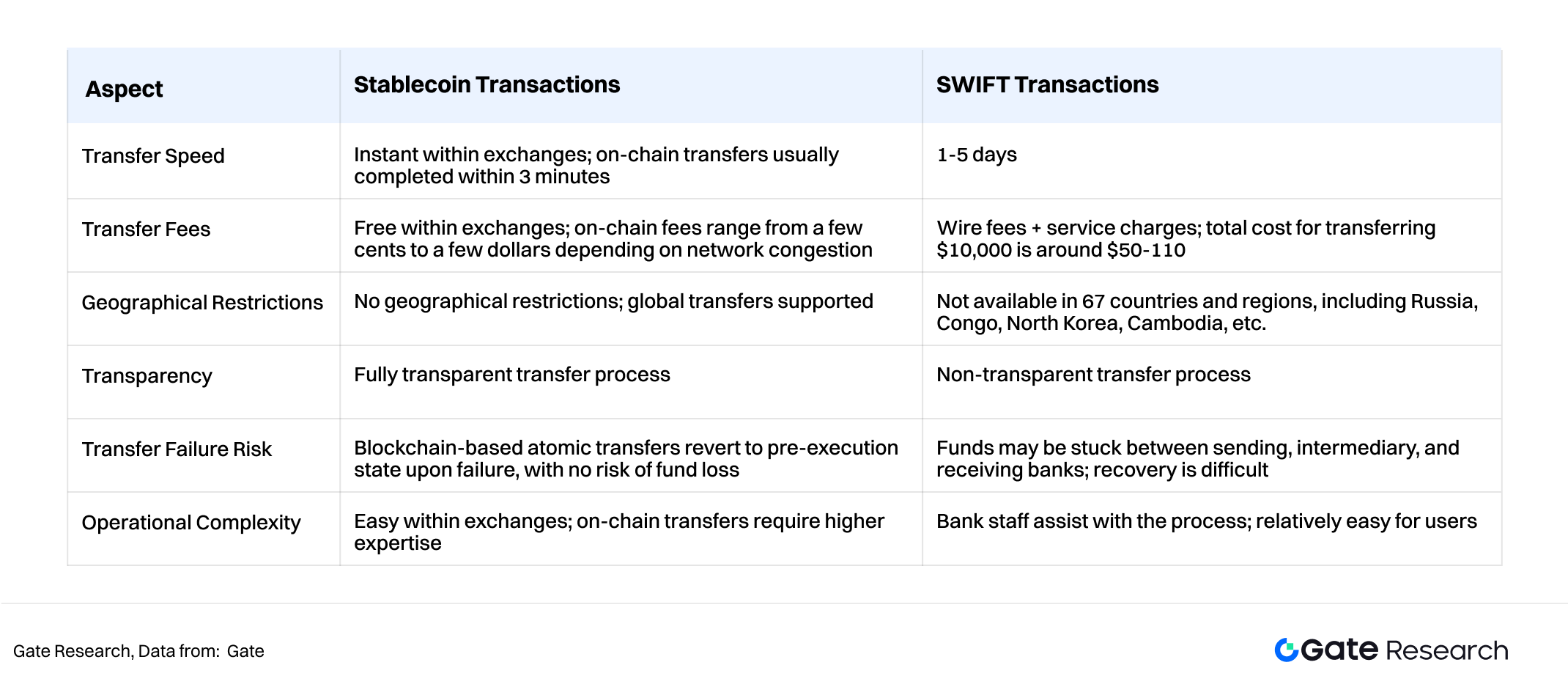

- 低コストかつ高効率な決済 ブロックチェーン技術による即時性と、従来銀行を大幅に下回る手数料を両立。地理的・時間的制約を受けず、資金移動の効率化を実現します。

- インフレヘッジ・資本流出対策 多くが米ドルペッグであり、米ドル同様のインフレ特性を持ちます。アルゼンチンやトルコのような高インフレ国では資産保全・リスク分散の主要手段に。アフリカや中南米の一部では日常決済にも浸透しています。

1.3 ユースケース

ステーブルコインはDeFi、暗号資産取引、越境取引、日常決済、資本流出等さまざまな用途で活用されており、特に越境取引は近年、米・香港当局の規制強化の中心テーマです。

ステーブルコイン決済は一部の国で通貨インフレリスク低減に役立つだけでなく、SWIFT方式と比べ大幅なコスト削減と効率化を実現します。

立法背景

2.1 ステーブルコインの台頭

ステーブルコインのグローバル時価総額は2,607億2,800万米ドルとMasterCardを上回り、2024年米国名目GDP比約1%。国際金融システムの必須インフラとなりつつあり、1億7,000万人以上が保有し(世界人口比約2%)、80カ国超で利用されています。

2.2 規制介入の政府的動機

各国政府は金融リスク回避を超えて、通貨主権・金融安全保障・越境資本管理、さらには法定通貨の信用リスク低減といった中核的国家利益の観点から積極的に規制対応に着手しています。

- システミック金融リスクの回避:決済・資本市場への制御喪失や2008年型シャドーバンキング危機の波及リスクを封じる目的。

- 通貨主権・金融秩序維持:民間コインによる流通通貨の代替と、中央銀行の政策・決済支配力低下に対する防衛。

- 違法な越境資本流出の防止:SWIFT等の抜け道としての悪用リスク(マネロン・脱税・制裁逃れ)。

- 「米ドルステーブルコイン覇権」への対抗策:米国はUSDT/USDCを“オンチェーン・ダラー”として推進し、他国はHKD・EUR・RMBペッグ型の法制化で均衡を図る。

- 法定通貨信用リスク軽減・国債支援:2025年時点で米ドルペッグ型コインの時価総額は2,600億ドル超・準備資産の6~8割が米国債。準備需要が米国債の需給を下支えし、ドルの信用力を補強。

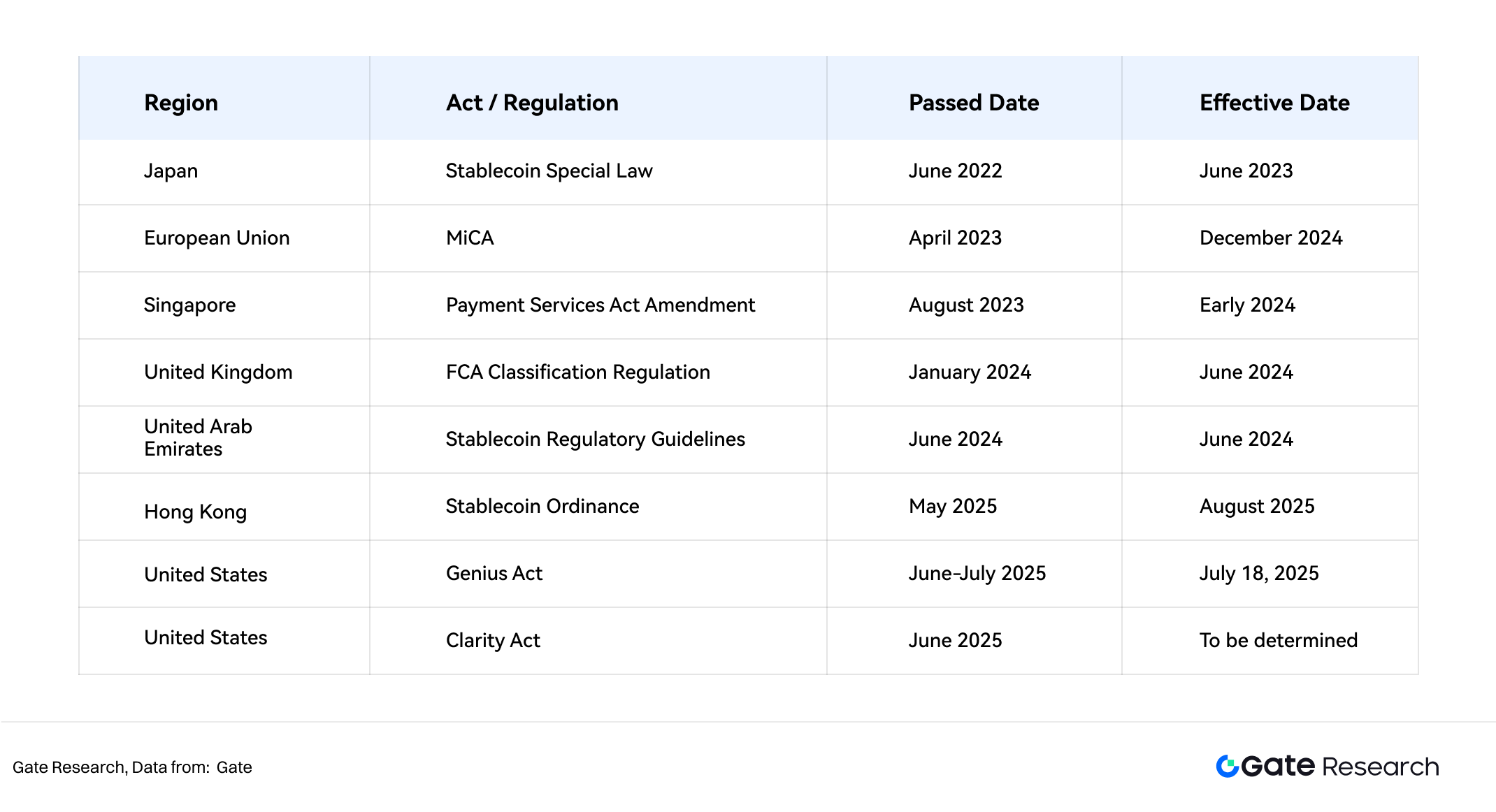

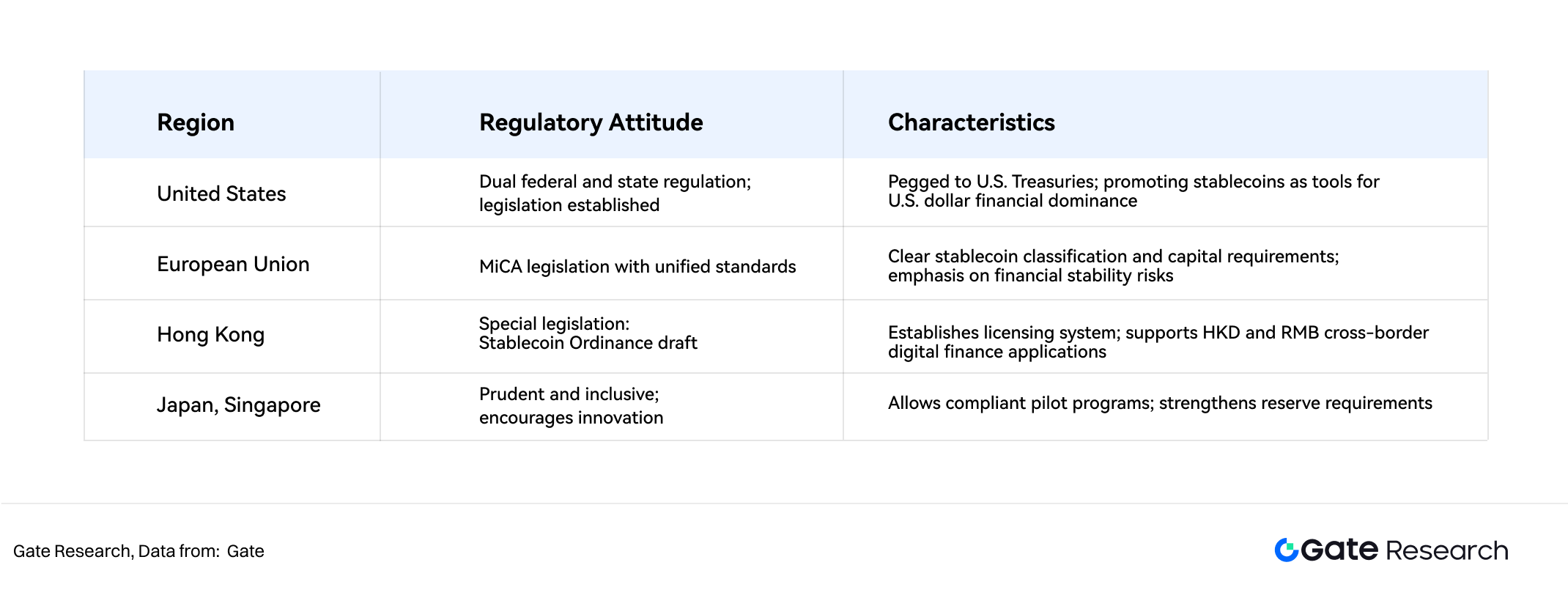

このため米国・香港・EUなどは体系的な規制枠組みを相次いで施行し、厳格なコンプライアンス時代へと突入しています。

主要国・地域のステーブルコイン規制動向

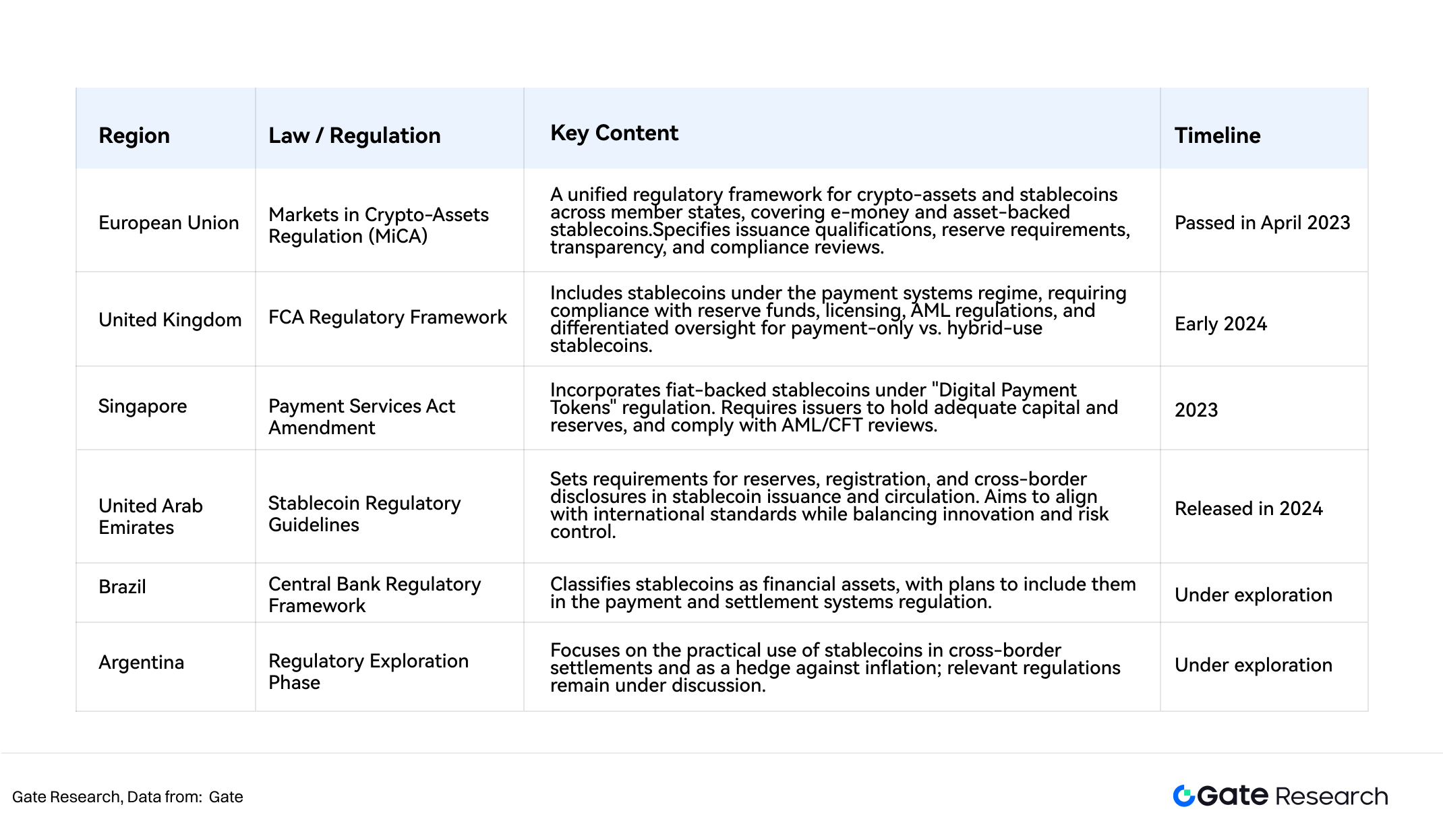

2022年以降、世界各地で関連規制制定が加速し、各国が監督強化に乗り出しています。

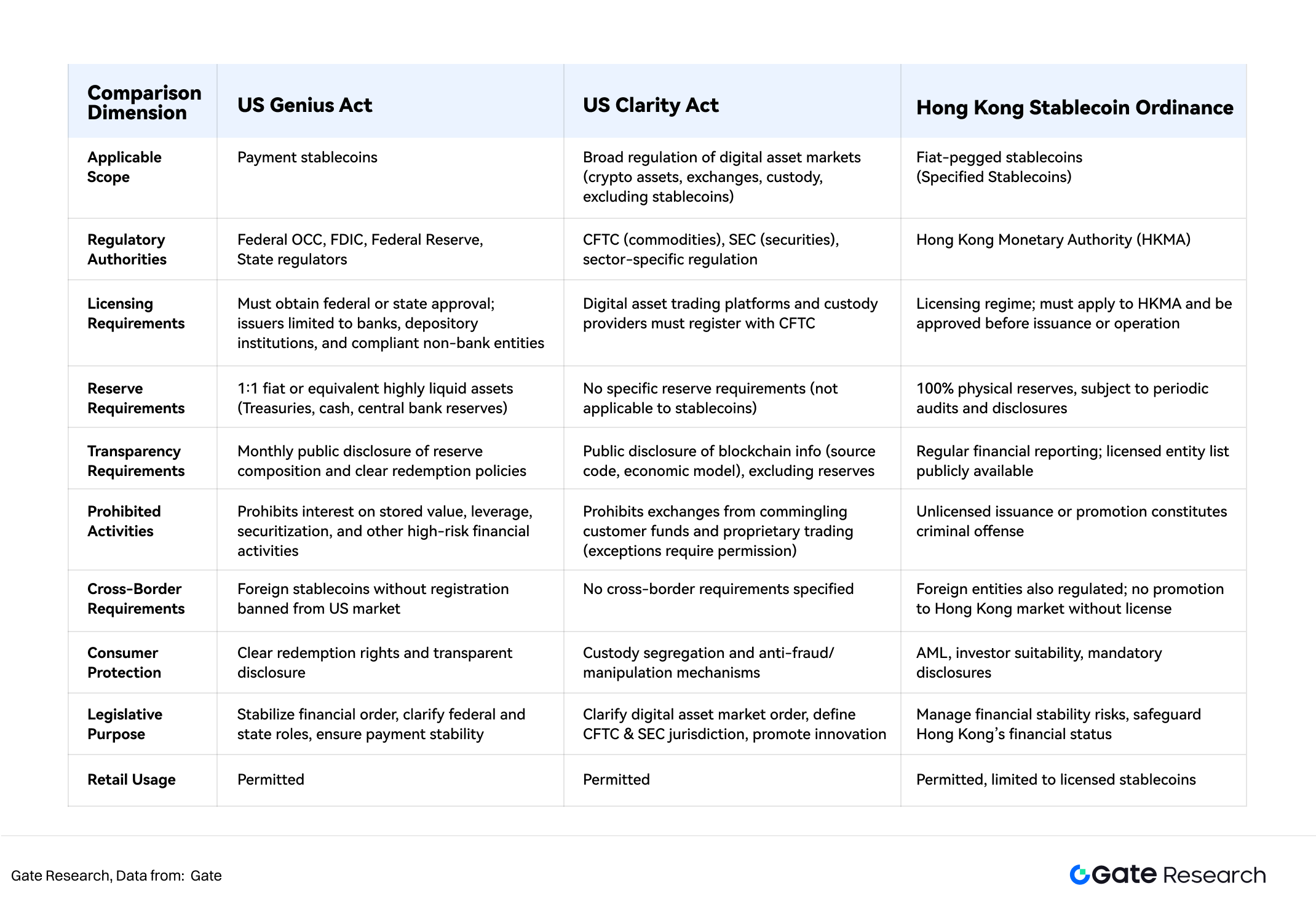

3.1 米国:Genius法案およびClarity法案の導入

Genius法案(米国ステーブルコイン技術革新及び確立法)は、2025年6月17日に上院を、7月17日には下院を(賛成308・反対122)通過し、7月18日、トランプ大統領署名により連邦法として成立。米国史上初の統一的な連邦規制枠組みとなりました。主な条文は以下の通りです。

- 二層規制体制:連邦・州のデュアルモデルで、通貨監督庁(OCC)が一元的なライセンス主管機関。

- 発行者の範囲:銀行・預金機関及び認可済み特定非銀行金融機関。

- 準備要件:米国債または現金で1:1担保義務付け、償還能力確保。

- 透明性義務:月次監査・情報公開・AMLレビューの遵守。

- 事業制限:保管資産への利息付与、レバレッジ・証券化等リスク拡大行為の禁止。

- 越境規制:無認可外国コインの米国市場参入禁止で資本市場を防御。

同日、Clarity法案(デジタル資産市場明確化法)も下院通過・上院審議入り。SEC・CFTCによるデジタル資産市場監督(取引所・デリバティブ・DeFi等)の役割明確化が主目的です。

3.2 香港:ステーブルコイン規制条例の施行

2025年5月21日、香港立法会はステーブルコイン規制条例を可決、8月1日に施行予定。主な要点は以下の通りです。

- ライセンス制:全ての発行・販売・マーケティング・関連事業に香港金融管理局(HKMA)の承認が必要。

- 適用範囲:法定通貨ペッグ型限定、暗号資産ペッグ型は非対象。

- 資本要件:最低資本金2,500万香港ドル、リスク管理と内部統制の義務。

- 準備要件:100%の実物資産または同等流動資産で裏付け、定期監査・情報開示。

- AML・消費者保護:AML/CFT基準・投資家適合性の厳守。

- 罰則:無認可事業は刑事罰(懲役・罰金)の対象。

3.3 その他の経済圏

米国や香港に加えて、他の主要経済圏でも規制枠組みの整備が進み、全体として慎重・厳格・段階的な規制強化の動きが見られます。

ほとんどの国では、担保型に規制を集中、リスクの高いアルゴリズム型は対象外としており、将来的な拡大の制約が明確です。香港は法定通貨担保型のみを認可し、暗号資産担保型の発行・流通は全面禁止、相対的優位を一層強化しています。

アプローチや進捗の差はあれど、準備資産の透明性、AML審査、消費者保護、金融安定が共通コアであり、各国のデジタル資産・金融規制に融合されつつあります。

4. 大国間競争下でのステーブルコインによる金融秩序再編

4.1 ステーブルコインを巡る金融主権争い

現状、時価総額の9割超が米ドル連動であり、USDT・USDCは世界の取引所・DeFi・越境決済で事実上の標準に。米ドル支配力が伝統金融からデジタル分野へ拡大し、米国の国際金融影響力がステーブルコインを通じて新興エコシステムに組み込まれています。

米国のGenius法案等は、ドル建てステーブルコインに米国債等高格付資産の裏付けを明記させ、「コイン-米国債」の二重アンカー構造を構築。発行者の米国債大量保有が米国財政の買い需要となり、ドル覇権の国際的基盤を強化します。これが「暗黙の買い関係」を形成し、米国資産・コインの金融覇権を支えます。

米ドル建てステーブルコインの拡大流通で、多くの新興国・高インフレ国が「オンチェーン・ダラー化」し、現地通貨利用が減少、金融主権が低下。アルゼンチン、トルコ、ロシアなどではUSDTが資産保全・越境送金の定番。こうした動きは米国のデジタル的浸透であり、金融政策自主性の侵食とされます。

一方、ユーロ・香港ドル等の地域通貨ペッグ型で規制整備を進める国もあり、米ドル型の波及を抑制・均衡化する意図が明確です。金融覇権争いはオンチェーン・エコシステムへと主戦場が移っています。

4.2 次世代金融インフラの主導権競争

ステーブルコインは決済・取引メディアを超え、次世代の越境決済・清算インフラの中核要素となっています。従来のSWIFTと比較し、リアルタイム決済・低コスト・分散化等の利点を有します。米国はドル建てステーブルコインでオンチェーン金融インフラの“SWIFT的”支配再現を目指し、グローバル決済・清算・カストディを自国規制下に組み込もうとしています。

一方、香港・シンガポール等の国際金融センターも政策面で、現地金融インフラと法定通貨担保型コインの連携を推進し、越境デジタル金融のハブ確立を図っています。

4.3 デジタル資産領域の価格決定力争い

現状、ステーブルコインは取引媒体の枠を超え、デジタル資産エコシステムの価格決定に大きな影響力を持ちます。USDT・USDCが主要ペアを独占し、オンチェーン流動性アンカー・価格指標の位置付けに。供給量変動が市場全体のリスク許容度・ボラティリティに直結します。

米国は規制枠組みを通じて市場の価格決定・流動性支配を強化し、資本市場でのドル中心性を維持。他方、香港・EU等は地域通貨担保型コイン推進で、将来の地域的価格決定力とデジタル金融影響力の拡大を図っています。

5. リスクと課題

ステーブルコインのリスクは、価格連動メカニズムに起因するシステミック要因と、外部規制に伴うコンプライアンス要因の双方に由来します。

5.1 システミックリスクへの対処

コイン価格安定性の核心は、裏付け資産の安定にあります。最大のシステミックリスクは、担保資産の急変によるペッグ崩壊です。

2014年誕生の初のステーブルコインBitUSDは、2018年にドルペッグを喪失。信用に乏しいBitShares担保が要因でした。

同年、MakerDAOのDAIは過剰担保・清算機能でリスク軽減を図ったものの、資本効率改善には至らず、担保資産の価格変動リスクが残りました。法定通貨担保型も絶対安全ではありません。

2023年3月の米国3銀行破綻(SVB・Signature・Silvergate)時にはUSDC・DAI双方でペッグ崩壊事例が発生。CircleのUSDC準備のうち33億ドルがSVB預託だった影響で、一時USDC価格が12%以上下落。

DAIも準備の半数以上をUSDC系に依存していたため変動し、米連邦準備制度の預金全額保証発表でようやく安定。これを受け、USDCはBNYメロンへの現金シフト、DAIは複数コイン・リアルワールドアセット(RWA)分散等、準備リスク多様化を進めました。

こうしたペッグ崩壊の連鎖は、発行体に資産配分分散によるシステミックリスク対策の重要性を改めて示しました。

5.2 分散化理念との乖離

ステーブルコインは普及・規制順守の一方で、主流モデル(USDT・USDCなど)は中央集権的発行体と法定通貨担保への依存から、ブロックチェーン本来の分散・検閲耐性理念と根本的な矛盾を抱えます。

一部有識者は、法定通貨担保型コインは事実上ドル等のオンチェーン表現にすぎず、伝統金融依存度をむしろ高めていると指摘。「分散化を装った中央集権的中核」が生まれ、暗号資産本来の価値観を弱体化させます。

中央集権依存は、発行体・カストディアンの信用リスクにもさらされ、極端な局面(規制・検閲圧力等)では凍結・操作も可能であり、ブロックチェーンの許可不要性・不変性を侵害します。

5.3 越境規制調整の困難

グローバルに流通するステーブルコインは多法域にまたがり、越境金融・データ移転を伴う一方、各国で規制方針や定義・順守要件が大きく異なります。

各国規制枠組みの違いから、越境利用・清算やコンプライアンス過程で法的リスクや不確実性が高く、規制アービトラージや抜け道の温床になりやすい状況。これがグローバル化・普及の障害となっています。

5.4 金融制裁の潜在リスク

地政学的緊張が高まる中、ステーブルコインは金融制裁ツール化リスクも抱えます。米国はドル建てコインの規制を通じ、オンチェーン決済・清算への監視・統制を強化し、特定主体への資産凍結・取引遮断等の措置を講じる可能性があります。

アレクサンダー・ベーカーは、ステーブルコインが「オンチェーン上のドルの延長」化し、将来的にはSWIFT同様に米国の金融制裁戦略に組み込まれる可能性を指摘。新興国・越境取引・オンチェーン金融にとっては政治・コンプライアンスリスク増大となり、脱ドル化・地域通貨コイン開発を加速させる要因ともなっています。

結論

ステーブルコインの台頭は、デジタル金融時代における通貨秩序再構築の縮図です。誕生以降、決済・取引・資産準備等、金融の様々な領域に浸透し、高効率・低コスト・プログラマビリティを背景に伝統金融とデジタル経済を結ぶ重要な架け橋となりました。今や暗号資産市場のインフラを超えて、グローバル金融環境の構造変化を牽引し、各国の金融当局や戦略担当者の注目を集めています。

その背景には、通貨主権や金融覇権を巡る見えざるせめぎ合いがあります。米ドルステーブルコインの支配的地位は、オンチェーン世界におけるドル覇権を一段と強固にし、準備資産構成が米国債に連動することで米国金融戦略の一翼を担います。他方、新興国や主要経済圏は地域通貨コイン開発やデジタル通貨の規制、越境決済システムの構築により、米ドルコインの影響力低減やグローバル通貨多様化・自国通貨のデジタル化を推進。規制立法は国際金融秩序再編のカギとなり、国家利益や金融権力再配分の深層問題を浮き彫りにしています。

一方で、今後の発展には多くの不確実性が残ります。第一に、連動機構や準備資産構造に由来するシステミックリスクは短期的には消えず、信用危機や市場変動リスクを恒常的に孕みます。第二に、グローバル規制の統一枠組みに乏しく、越境規制調整や法適用に大きな壁があり、今後もコンプライアンス・政策リスクに晒され続ける可能性があります。第三に、中央集権発行や金融制裁対応といった課題も、分散・検閲耐性というブロックチェーン本来の原則との間で根本的な緊張関係を生みます。業界の中核テーマは「規制対応と技術的自律性の両立」に移っています。

今後、ステーブルコインは金融インフラ、通貨競争、国際決済領域において不可欠な役割をさらに拡大し、分散型金融と実世界資産の統合や、新たなグローバル金融秩序・発言権配分の構築に直結していく見通しです。

参考文献

- Gate, https://www.gate.com/zh/price

- Sky, https://sky.money/

- Tether, https://assets.ctfassets.net/vyse88cgwfbl/1LdSmP3HBynDxm6wvkDSsL/c4bcbd1f6fc18a0e8b3a12444ac8ae97/ISAE3000R-_Opinion_Tether_International_Financial_Figures___Reserves_Report_31.03.2025_RC187322025BD0040.pdf

- Deltec, https://www.deltecbank.com/news-and-insights/the-history-of-stablecoins/

- Tether, https://tether.to/en/

- DeFiLlama, https://defillama.com/stablecoin/dai

- CSPengyuan, https://www.cspengyuan.com/pengyuancmscn/credit-research/macro-research

- rwa.xyz, https://app.rwa.xyz/stablecoins?utm_source=substack&utm_medium=email

- Swift, https://www.swift.com/about-us/legal/document-centre

- Congress, https://www.congress.gov/bill/119th-congress/senate-bill/394/text

- Whitehouse, https://www.whitehouse.gov/fact-sheets/2025/07/fact-sheet-president-donald-j-trump-signs-genius-act-into-law/

Gate Researchは、技術分析、市場インサイト、業界リサーチ、トレンド予測、マクロ経済政策の最新分析を提供する総合的なブロックチェーン・暗号資産専門リサーチプラットフォームです。

免責事項

暗号資産市場への投資には高リスクが伴います。ご判断に際しては、必ずご自身で十分な調査を行い、対象資産とプロダクトの本質を十分理解してください。Gate.ioは、これら投資行為に伴う一切の損失・損害について責任を負いかねます。